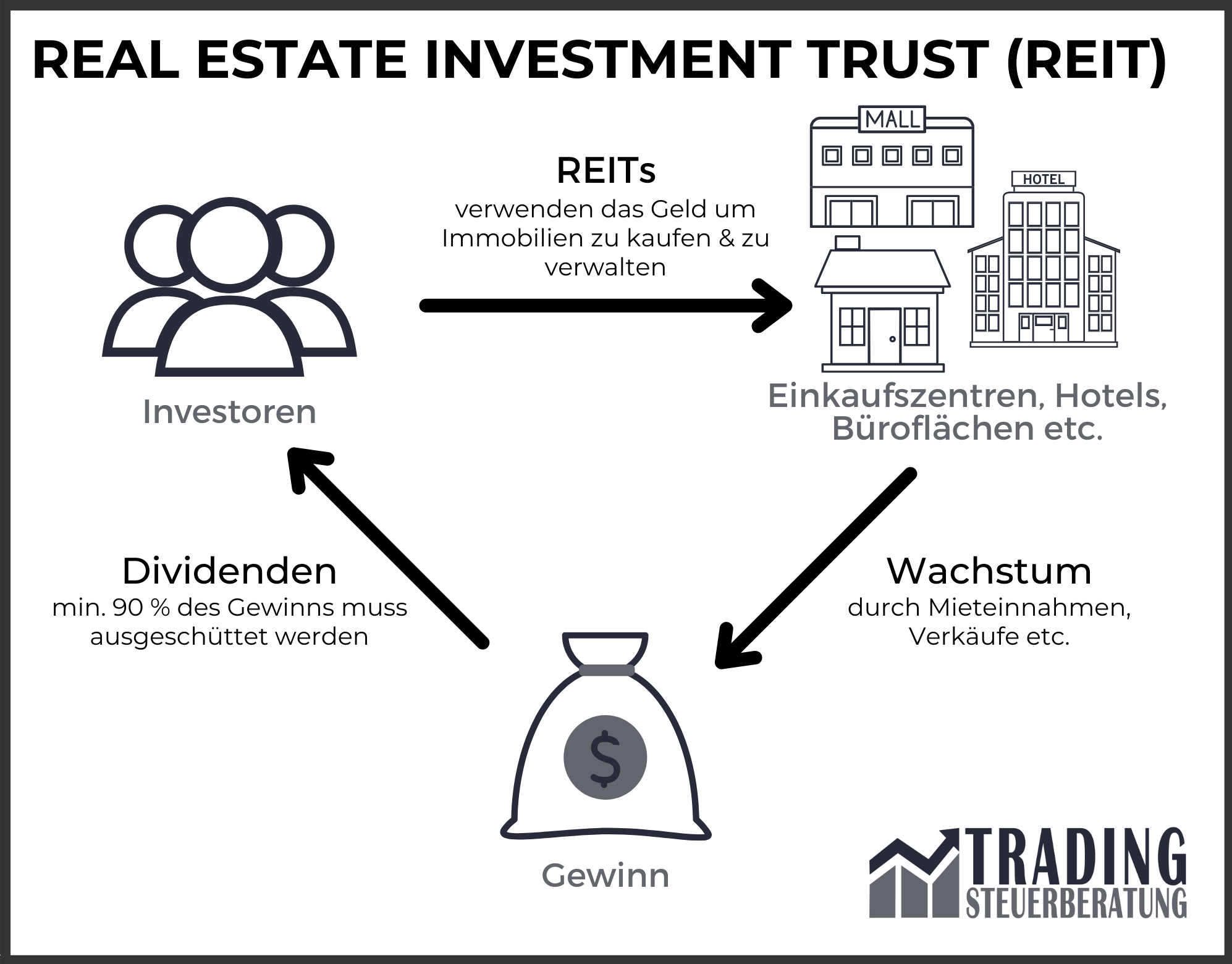

Ein Real Estate Investment Trust (REIT) ist ein börsennotierter Immobilienfonds, der zum überwiegenden Teil in Immobilien, Grundstücke oder Hypotheken investiert. Aufgrund von hohen Ausschüttungsquoten sind REITs bei vielen Dividendeninvestoren beliebt. Steuerlich gesehen sind REITs aber keine Aktien, sondern Fonds und werden nach dem Investmentsteuergesetz besteuert. Details dazu erläutern wir im Folgenden.

Was sind REITs?

Wie REITs genau funktionieren und welche Immobilienaktien aktuell die besten sind haben unsere Partner von Inside Markets in ihrem Blog ausführlich dargestellt. Blogbeitrag: REITs – Top 3 Immobilienaktien

Steuerliche Vorteile von REITs

REITs genießen im allgemeinen große Steuervorteile, da in den meisten REIT-Gesetzen geregelt ist, dass die Gewinne in Höhe von 90 % an die Anteilseigner ausgeschüttet werden müssen. Dadurch zahlen sie kaum bis keine Steuern für ihre Unternehmensgewinne.

Privatanleger müssen die Dividenden und Kursgewinne nach der Einkommensteuer aber versteuern! Der Steuervorteil gilt nur für die REITs selbst.

Ausschüttungen von REITs

Investmentsteuergesetz (InvStG) für REITs

Das Investmentsteuergesetz (InvStG) regelt in Deutschland die Besteuerung von Immobilienfonds und gilt für REITs (und auch ETFs!). Alle Investmentfonds (Publikumsfonds) werden grundsätzlich nach einer jährlichen Pauschale besteuert. Quellensteuer auf ausländische Dividenden können Anleger nicht mehr auf die Abgeltungsteuer anrechnen. Stattdessen sind bei Aktienfonds (Aktienanteil mindestens 51 Prozent, ab 2018) pauschal 30 Prozent aller Erträge steuerfrei (Teilfreistellung). Zu den Erträgen zählen Pauschalen, Dividenden und auch der Verkaufserlös. Bei Mischfonds sind 15 Prozent der Erträge steuerfrei. Bei offenen inländischen Immobilienfonds sind 60 Prozent des Gewinns von der Steuer befreit – und 80 Prozent, wenn dieser seinen Anlageschwerpunkt im Ausland hat.

Fragen & Antworten zum Investmentsteuergesetz

Was ist die Vorabpauschale?

Die Vorabpauschale ist eine vorweggenommene Besteuerung zukünftiger Wertsteigerungen von Fonds. Die Vorabpauschale wird beim Verkauf der Fondsanteile vom tatsächlichen Gewinn abgezogen bzw. angerechnet.

Was bedeutet Teilfreistellung bei Fonds?

Die Teilfreistellung führt dazu, dass Dividenden und Verkaufsgewinne teilweise steuerfrei sind. Die Höhe der Teilfreistellung hängt von der Art des Fonds ab. Bei einem Fonds, der mehr als 50 Prozent in Aktien anlegt, bekommt der Privatanleger 30 Prozent der Ausschüttungen steuerfrei. Bei einem Mischfonds (25 % Aktienanteil) sind es 15 Prozent. Besitzer von Immobilienfondsanteilen bekommen eine Freistellung von 60 Prozent. Investiert der Fonds vor allem in ausländische Immobilien (mindestens 51 %), sind sogar 80 Prozent steuerfrei.

Mehr dazu: Trading-Steuerberater Frank Konewka im Interview über die Besteuerung von REITs: Kostenfreies E-Book von Inside Markets

»» Zum E-Book: Die große REITs Studie

Beispiel Besteuerung eines REITs (auf Privatebene)

Ein Mischfonds (Kurs von 100 €) schüttet 3 € Dividende aus. Bei Mischfonds gilt 15 % Teilfreistellung und es verbleiben 2,55 € steuerpflichtiger Ertrag, welcher mit der Abgeltungsteuer (Soli und ggf. Kirchensteuer) besteuert wird. Bei einem Aktienfonds (ausschüttend) würde ein Teilfreibetrag von 30 % gelten.

Ob es sich um einen Misch- oder Aktienfonds handelt, erkennen Investoren in den Bedingungen des jeweiligen REITs. In der Regel dürfte es sich aber um einen sonstigen Investmentfonds handeln.

Hoher steuerlicher Aufwand für REITs und ETFs

Ausländische Broker passen in der Regel die Kontoauszüge nicht an die deutsche Steuer an, daher ist der Privatanleger selbst für eine korrekte Angabe der Einkünfte zuständig. Neben der Anlage KAP ist noch die Anlage KAP-INV für das Finanzamt zu erstellen. Am besten konzentrieren sich Anleger auf eine Handvoll REITs und ETFs, um diesen Aufwand gering zu halten.

Fazit

Investiert ein Investor bei einem ausländischen Broker in REITs (oder ETFs), sind in der Regel die Einkünfte nach dem Investmentsteuergesetz (InvStG) in der Einkommensteuer zu deklarieren. Um diesen Aufwand so gering wie möglich zu halten, sollten Anleger in nur wenige REITs und ETFs investieren oder die Situation mit ihrem Steuerberater besprechen.

Folgen Sie uns bei Facebook um keine Neuigkeiten zu verpassen!

Die auf dieser Website enthaltenen Darstellungen und Empfehlungen wurden nach bestem Wissen und Gewissen erstellt und stellen die persönliche Meinung des Verfassers dar. Es wird keine Gewähr für die Richtigkeit und Vollständigkeit übernommen. Die Inhalte können eine individuelle Anlageberatung sowie steuerliche und/ oder juristische Beratung nicht ersetzen. Die Inhalte stellen eine solche Beratung nicht dar und können diese auch nicht ersetzen. Daher ist eine Haftung oder Inanspruchnahme jedweder Art ausgeschlossen.

Als Privatanleger werden meine US Reits bei Dividendenauszahlungen wie normale Aktien behandelt von meinem deutschen Broker. Die US Quellensteuer von 15% wird dabei angerechnet. Bei Verkauf allerdings wird das gleiche Papier behandelt wie ein sonstiger Fonds mit TFQ 0%. Das erscheint mit unlogisch. Müssten nicht auch die Dividendenzahlungen wie eine Fondsausschüttung behandelt werden?

InvStG § 1 Abs. 3: Keine Investmentfonds im Sinne dieses Gesetzes sind

Ziff. 5:

REIT-Aktiengesellschaften nach § 1 Absatz 1 des REIT-Gesetzes und andere REIT-Körperschaften, -Personenvereinigungen oder -Vermögensmassen nach § 19 Absatz 5 des REIT-Gesetzes.

Ich halte mich an das Gesetz und deklariere meine Reits in der normalen KAP

Kannst du machen, ist halt falsch 🙂

Das REIT-Gesetz gilt nur für deutsche REITs!